Existenzsicherung

Es ist wie mit allen Themen in der Versicherungswelt, die Vorstellung einmal krank, körperlich eingeschränkt oder gar komplett außer Stande zu sein seinen Beruf auszuüben macht viele Menschen nicht nur Angst, sondern oder vielleicht gerade deshalb verdrängt man diese auch. So ist es leider immer noch so, dass die Absicherung gegen Berufsunfähigkeit zwar (neben der Haftpflicht) die wichtigste Versicherung überhaupt ist, dennoch aber ein Großteil der Menschen immer noch keinen entsprechenden Versicherungsschutz hat.

Warum ist das so?

Das hat sicherlich mehrere Gründe. Zum einen will man sich über so ein “schlimmes“ Ereignis keine Gedanken machen und sich daher auch nicht vorstellen was alles passieren kann, auf der anderen Seite herrscht immer noch die Meinung vor „bis ich berufsunfähig bin muss ich ja meinen Kopf unter dem Arm tragen”. Gerade bei Menschen mit kaufmännischen Berufen herrscht diese Meinung immer noch vor, den schließlich könne man ja ”fast immer arbeiten”. Dass dem nicht so ist zeigen nicht nur Statistiken sondern auch die Erfahrungen bei uns hier im eigenen Kundenkreis. Dabei ist die Wahrscheinlichkeit bis zur gesetzlichen Rente berufsunfähig zu werden, gar nicht so klein. Gerade in den letzten Jahren hat die Quote der Berufsunfähigkeit in kaufmännischen Berufen extrem zugenommen. Es ist nur eine Frage der Zeit bis dies sich auch im Beitrag Wiederspiegeln wird.

Was sind die Gründe für eine Berufsunfähigkeit?

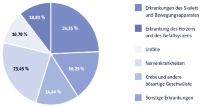

Gründe sind jedoch sehr umfangreich, abhängig von der beruflichen Tätigkeit und verändern sich stetig. So haben in den letzten Jahren gerade die Erkrankungen des Rückens / der Wirbelsäule und alle Erkrankungen der Psyche zugenommen und führen immer öfter zu einer zeitweisen oder dauerhaften Berufsunfähigkeit. Dabei muss Berufsunfähigkeit eben nicht immer bedeuten, bis ans Lebensende gar nicht mehr in dem Beruf oder in eine andere Tätigkeit zurückkehren zu können, vielmehr genügen bei vielen Erkrankungen auch schon einige Monate/Jahre um die finanzielle Existenz des Versicherten vollkommen aus dem Gleichgewicht zu bringen. Wer aufgrund einer Krebserkrankung (die bei vielen Krebsarten ja mittlerweile durchaus heilbar ist) einige Monate oder gar Jahre ausfällt oder aufgrund von schweren Unfällen temporär außer Gefecht gesetzt ist, der hat finanziell meist ein größeres Problem.

Schutz durch den Staat?

Leider herrscht dieser Irrglaube immer noch vor. In einer Umfrage glaubten mehr als 52 % immer noch, der Staat und/oder die gesetzliche Krankenversicherung stünden auch in diesen Fällen schützen zur Seite. Bei den Versicherten welche nach dem 1.1.1961 geboren sind, besteht jedoch der staatlichen Versorgung kein Schutz mehr gegen das Risiko der Berufsunfähigkeit, lediglich die Erwerbsminderung (also die Fähigkeit gar keine Tätigkeit mehr nachgehen zu können) ist eingeschränkt versichert. Auch die gesetzliche Krankenversicherung sichert ihr nicht den erforderlichen Schutz, den diese leistet zwar für die Kosten der medizinischen Versorgung, nicht aber für den finanziellen Ausfall aufgrund der Berufsunfähigkeit. Das Krankengeld welches die GKV zahlt, endet zum einen nach spätestens 78 Wochen, zum anderen jedoch Ende des auch schon dann wenn eine Berufsunfähigkeit eingetreten ist, also keine Arbeitsunfähigkeit mehr besteht.

Bei Selbstständigen, Auszubildenden, Studenten und Hausfrauen greift jedoch in der Regel gar keine Absicherung, so dass hier ein erhöhter Bedarf für den passenden Versicherungsschutz besteht.

Wann kann und sollte ich mich absichern?

Die Absicherung gegen das Risiko der Berufsunfähigkeit und die daraus resultierenden finanziellen Folgen sollte in jedem Falle so früh als möglich erfolgen. Grund dafür ist nicht nur das Eintrittsalter, sondern insbesondere auch die Tatsache das gesundheitliche Beeinträchtigungen immer wieder zu einem Ausschluss, einem Zuschlag oder gar eine Ablehnung bei der Antragstellung führen und somit den heiß begehrten und so wichtigen Schutz aushöhlen oder gar ganz unmöglich machen. Aus diesem Grund macht es Sinn sich rechtzeitig über den passenden Versicherungsschutz und die Angebote der Unternehmen zu informieren. Anders als es jedoch manchmal suggeriert wird (sowohl in Zeitschriften, diversen Testberichten und sonstigen) ist der Versicherungsschutz der Berufsunfähigkeit keineswegs bei den meisten Anbietern gut. Das gleiche gilt auch für die Erwerbsunfähigkeit- und Grundunfähigleitsversicherung die als geringere Basisversicherung gesehen werden muss und sollte. Hierzu gehört auch die Unfallrentenversicherung.

Durch den Dschungel der Testberichte, dem umgehen eines ärztlichen Zeugnisses, der korrekten Angabe des Berufes, usw. würden wir Sie gerne begleiten. Ein weiteres Problem besteht bei der Risikoprüfung und der damit zusammenhängenden Annahmeentscheidung. Wir versuchen hier den passenden Anbieter OHNE Leistungsausschluss oder übertriebenen Zuschläge für Sie zu finden.

Wenn Sie eine ausführliche Beratung wünschen oder Fragen haben, nehmen Sie gerne Kontakt mit uns auf!

Wir freuen uns auf Sie!

Ihr persönliches

Financial [Service Center] - Team

Quelle: Wikipedia geprüft